Tarayıcınız öğeyi desteklemiyor

BENManhattan’ın merkezinde Ticari gayrimenkulün zorluklarının hatırlatıcıları her yerde. Batı tarafında, Carnegie Hall’un yakınında, bir yatırım şirketi olan Blackstone’un 2014 yılında 605 milyon dolara satın aldığı ve ancak 2022’de ipotek borcunu ödeyemeyen 26 katlı bir bina olan 1740 Broadway var. Grand Central Station’ın üstünde ikonik Helmsley var. bina. İpoteği yakın zamanda “özel tahsilat” kapsamına alındı (yeniden yapılandırılabilir veya sahibi temerrüde düşebilir). Güneş battıkça altta yatan sorun netleşiyor: evden çalışmak daha az kiracı anlamına geliyor. İşçilerin tamir yaptığı parlak zeminler siyah bantların arasında yer alıyor.

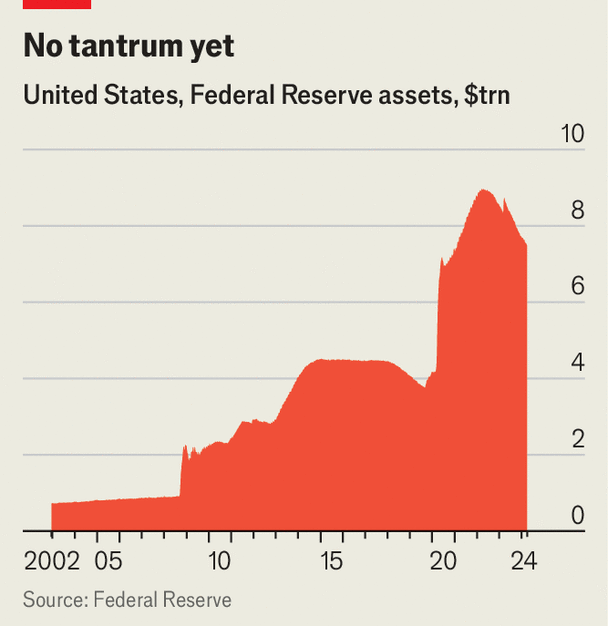

Bu yeni bir şey değil. Kovid-19’un ortaya çıkışından bu yana birçok bina boş kaldı. İlk başta, işletme sahipleri salgının geçmesini beklemeyi umuyordu, ancak işçiler geri dönmekte yavaş davrandılar ve bu nedenle işverenler sonunda küçülmeye gitti. Özellikle en harap binalarda boşluk oranları hızla arttı. Daha sonra faizler arttı. Çoğu ticari bina beş veya on yıllık kredilerle finanse edilmektedir. Ve bu kredilerin çoğu kısa süre içinde yeniden finanse edilecek, ancak oranlar acı verici derecede yüksek kalacak. Ticari gayrimenkullere yönelik ABD kredilerinin yaklaşık 1 trilyon doları önümüzdeki iki yıl içinde devredilecek; bu miktar, ticari gayrimenkullere olan borcun toplam borcunun beşte birini temsil ediyor.

Son zamanlarda büyük şehirlerdeki bazı ofis binaları pandemi öncesi fiyatlarının yarısından daha az bir fiyatla satılıyor. Bu tür kayıplar birçok mal sahibinin özsermayesini yok edecek ve bankaları büyük zararlar almaya zorlayacaktır. Aslında üç kurum şimdiden ağır darbe aldı. Son haftalarda New York Community Bank (NYCB), orta büyüklükte bir borç veren; Amerikan ticari emlak kredilerini devralan bir Japon kurumu olan Aozora Bank; ve Alman ofisine açık bir şirket olan Deutsche Pfandbrief, kredi portföyleriyle ilgili kötü haberler bildirdiler ve hisselerinin düştüğünü gördüler.

Aynı zamanda Çin’deki emlak krizi de kötüleşiyor. Yurt içi portföyler zorlanırken, dünyanın dört bir yanında mülk satın alan bazı Çinli yatırımcılar nakit toplamak zorunda kalabilir ve yabancı varlıklarını kaybetmeye başlayabilir, bu da mülk değerlerini düşürebilir. Tüketiciler taşıt kredileri veya kredi kartlarına yönelik artan faiz oranlarıyla ciddi şekilde mücadele etmeye başlarsa, daha fazla kurumun kendisini benzer bir durumda bulması mümkündür. New York. Dolayısıyla insanların evden çalışmaya geçişin finansal felakete yol açabileceğinden endişelenmeye başlaması şaşırtıcı değil.

Ancak bu sorunların bağlam içinde ele alınması gerekir. Başlangıç olarak sorunlar NYCB gerçekten kuruma özel görünüyor. Bankanın New York ofislerine erişimi olmasına rağmen, aslında kredi portföyünün değerini şehirdeki kira istikrarı sağlanan “çok aileli” apartmanlara yazmıştır. Bunlar, 2019 tarihli mevzuatın, bir dairenin boşaltılması veya ev sahibinin büyük iyileştirmeler yapması durumunda ev sahiplerinin kiraları artırma olanağını kısıtlamasının ardından değer kaybetti. Bu tür krediler konusunda uzmanlaşmış diğer kredi veren kuruluş, geçen yıl iflas eden (bundan sonra varlıklarının bir kısmı tarafından satın alınan) Signature Bank’tı. NYCB).

Üstelik ofislerin uğradıkları zarar ciddi olsa bile yaratabilecekleri sorunların da bir sınırı var. Emlak ajansı Savills’in verilerine göre ABD mülklerinin toplam değeri (tarım arazileri hariç) 2022 sonunda 66 trilyon dolardı. Çoğu konuttur. Sadece dörtte biri ticari. Ve ticari gayrimenkul sadece ofis alanından daha fazlasıdır. Zor durumda olan ticari alanların yanı sıra, veri merkezleri ve dağıtım noktaları olarak yüksek talep gören depolar ve çok aileli binalar da bu kapsamdadır. Yani ofislerin değeri belki 4 trilyon dolar, yani Amerika Birleşik Devletleri’ndeki toplam gayrimenkul değerinin yaklaşık %6’sı.

2007 ile 2009 yılları arasında Amerikan konut gayrimenkulleri değerinin üçte birini kaybetti. Bugünkü benzer bir şok, mülk değerlerinden 16 trilyon doları silebilir. Amerika’daki her ofis binası bir şekilde değerinin tamamını kaybetse bile kayıplar yine de bu büyüklüğün yalnızca dörtte biri olacaktır. Ek olarak, kredi verenler ticari kayıplara karşı konut kayıplarından daha iyi korunmaktadır. Bunlara yönelik krediler genellikle bir evin değerinin neredeyse %100’ünü oluştururken, en iddialı ticari emlak kredileri bile bir binanın değerinin yalnızca %75’ini karşılama eğilimindedir.

Kan dökülmesi

Ticari mülkiyetin finansal sistemde açtığı yara, bir mutfak bıçağının neden olduğu yarayla karşılaştırılabilecek en iyi yaradır: iğrenç, açık ve acı vericidir. Dikişlere ihtiyaç duyulabilir. Ancak mağdurun ciddi şekilde yaralanması pek mümkün değildir.

Yara fark edilmeden iltihaplanmayacaktır. Emlak sorunları çok görünür olduğundan düzenleyiciler her yerde bu sorunlarla ilgileniyor. Ticari gayrimenkul borcunun yaklaşık yarısı bankalardan (ve kurallar büyük kurumları bu tür krediler vermekten caydırdığı için çoğunlukla küçük bankalardan) alınan kredilerdir. Geri kalanı sigorta şirketlerinden alınan menkul kıymetlerden veya kredilerden oluşuyor. Bir düzenleyici olan Para Denetleme Ofisi’nin, bildirildiğine göre, NYCB Bazı kredilerinin değerini daha agresif bir şekilde yazma kararı aldı ve bu, 31 Ocak’ta sonuçlarını yayınladığında açıkça ortaya çıktı. Atlantik genelinde, Avrupa Merkez Bankası bankalardan ticari gayrimenkullerdeki kredi zararlarını karşılamak için ek rezerv ayırmalarını istedi.

Güçlü ABD ekonomisi ek koruma sağlıyor. New York’un gökdelenlerine baktığınızda paniğe kapılmak kolaydır. Ama bakışlarınızı tekrar sokak seviyesine getirin, böylece sakinleşebilirsiniz. Sokaklar hareketli. Mağazalar kalabalık. Restoranlar dolu. Amerika harekete geçiyor ama bu iğrenç kesik için bandaja ihtiyacı var. ■

Ekonomi, finans ve piyasalardaki en büyük haberlerin daha uzman analizi için, yalnızca abonelere özel haftalık bültenimiz Money Talks’a kaydolun.