BENolması gerekiyordu mühlet getir. Bunun yerine, 28 Mayıs’ta Recep Tayyip Erdoğan’ı cumhurbaşkanı olarak aday göstererek yatırımcıları şaşırtan Türkiye seçimleri, ülkenin ekonomik sıkıntısını derinleştirdi. Son iki haftada lira, dolar karşısında yüzde 5 değer kaybederek yüzde 21’e bir oranında düştü. Bazı ekonomistler, hükümetin destekleme girişimlerine rağmen, yıl sonuna kadar 30’a ulaşabileceğine inanıyor. Merkez bankasının net döviz rezervleri, tasarruf sahipleri ve yatırımcılar para biriminden kaçarken tükendi ve şu anda kırmızıda.

Tarayıcınız öğeyi desteklemiyor

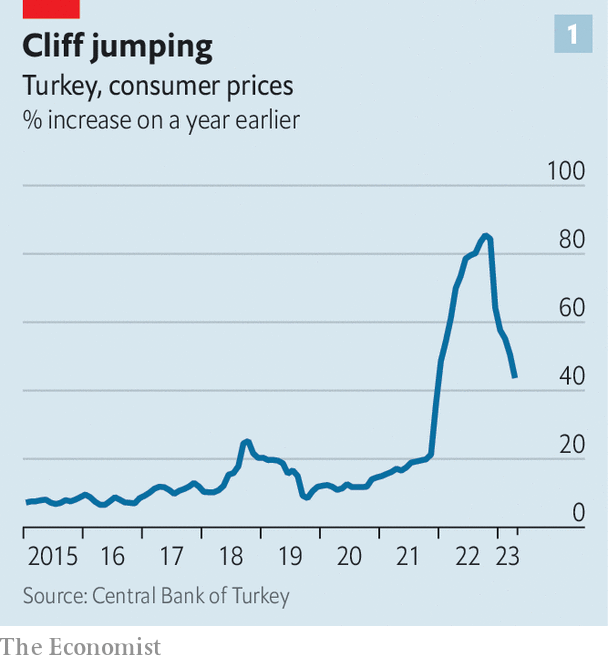

Bu tür zorluklar, eksantrik bir para politikasının belirtileridir. 2021’de dünya merkez bankalarının faiz oranlarını artırmasına neden olan enflasyonist baskılar karşısında Türkiye faiz oranlarını düşürdü. Düşük oranların enflasyonu düşürdüğüne inanan Erdoğan -ekonomik ortodoksinin tam tersi- Türkiye’nin merkez bankasını kilit oranını düşürmesi için defalarca zorladı. Gerçekten de, kilit gecelik oran şu anda %8,5’te. Resmi rakamlara göre yıllık enflasyon 2022’de %86’ya ulaştı (bkz. Grafik 1).

Enflasyon o zamandan beri ya resmi tahminlere göre %44’e ya da bağımsız tahminlere göre daha yüksek bir seviyeye geriledi. Sayın Erdoğan’ın uşakları başından beri onun haklı olduğunu söyleyerek övünüyorlar. Aslında enflasyon, düşen enerji fiyatları, merkez bankasının döviz piyasalarına müdahalesi ve geçmişteki fiyat artışlarının enflasyonun hesaplandığı temeli yükselttiği “baz etkileri” nedeniyle düşmüştür. Her halükarda Sayın Erdoğan politikasını en azından bir süre daha sürdürecek gibi görünüyor. Zafer konuşmasında, gevşek para politikasıyla birlikte “enflasyonun da düşeceğini” savundu.

Ancak Sayın Erdoğan bir konuda haklı. Türkiye’de enflasyon, onun önerdiği şekilde olmasa da iktisatçıların baş ağrısı. Düşük faiz oranlarının ve yüksek enflasyonun devam etmesi, Türkiye’nin reel faiz oranının bir süredir son derece negatif olduğunu gösteriyor. Bu, spekülatörlerin sterlin cinsinden borçlanarak ve konut veya diğer para birimleri gibi istikrarlı varlıklara yatırım yaparak cömertçe kar elde etmelerine, sterlinin daha fazla değer kaybetmesine ve enflasyonu artırmasına olanak tanıdığından, hızla sürdürülemez hale gelmelidir. O halde reel faiz oranları nasıl bu kadar uzun süre negatif kaldı? Ve bu, enflasyonun gelecekteki yolu için ne anlama geliyor?

cevaplar için balık tutma

Başlamak için öncelikle Sayın Erdoğan’ın yaklaşımını anlamalıyız. Bu en iyi şekilde 2018 yılında, bir danışman olan Cemil Ertem’in birçok ekonomik modelde yerleşik olan ve öncü bir ekonomist olan Iriving Fisher’ın adını taşıyan bir denkleme atıfta bulunarak içgörü sağladığı zaman ifade edildi. “Fisher denklemi”, nominal faiz oranının, reel faiz oranı ile beklenen enflasyon oranının toplamı olduğunu belirtir. Çoğu ekonomist, gerçek oranın, politika yapıcıların üzerinde çok az kontrole sahip olduğu uzun vadeli büyüme oranı gibi faktörler tarafından belirlendiğine inanır. Daha düşük bir nominal oran, en azından Sayın Ertem’in yorumuna göre, enflasyonu düşürmelidir. Bay Ertem, şirketlerin düşük borçlanma maliyetlerini tüketicilere daha düşük fiyatlar şeklinde yansıtması durumunda bunun olacağını savundu.

Yine de teori 2021’in sonlarında teste tabi tutulduğunda, Erdoğan’ın yanıldığı kanıtlandı. Sonuçta enflasyon yükselmeye devam etti. Koç Üniversitesi’nden Selva Demiralp, sorun, faiz oranlarının enflasyonu etkilediği diğer kanalların, Ertem’in enflasyonun düşmesini beklediği maliyet kanalına hakim olmasıydı.

Bu, Türkiye’nin kalıcı derin negatif reel faiz oranının gizemini hâlâ koruyor. Ancak bu kadar olumsuz olmayan diğer reel oran türleri dikkate alındığında dağılmaya başlar. Danışmanlık şirketi Avrasya Grubu’ndan Emre Peker’in ifadesiyle, ” [policy] oran önemsiz hale geldi.

Bazı durumlarda, faiz oranları hükümet politikası tarafından bozulur. Örneğin ticari sektörde bankalara belirli bir faiz oranının üzerinde kredi vermemeleri söylenir. Sonuç olarak, kredilerin çoğunu vermekten kaçınırlar. Sadece inşaat gibi tercih edilen sektörler kredi alır. Türkiye ayrıca bankaların yabancı para cinsinden mevduatlara karşılık tahvil tutmasını zorunlu kıldı ve böylece devlet borçlanmasını sübvanse etti.

Faiz oranlarındaki bozulmanın daha az olduğu sektörlerde ise nominal faiz oranları politika faizinin tersi yönde hareket etmiştir (bkz. Grafik 2). Yatırımcılar gelecekte merkez bankasının enflasyonu durdurmak için harekete geçeceğine inanmadıkları için enflasyon beklentileri yükseldi. Bu, özellikle uzun vadeli krediler için daha yüksek tüketici kredisi oranlarına yol açtı, çünkü yatırımcılar poundun gelecekte tutmasını bekledikleri satın alma gücü ne kadar zayıfsa o kadar yüksek getiri talep ediyor. Dolayısıyla tüketici kredisi faiz oranlarına bakıldığında reel faizler o kadar da negatif olmayabilir.

Benzer şekilde, diğer varlıkların getirileri de merkez bankasının politika faizinin önerdiğinden çok daha yüksek. Bu, şirketlerin, hane halklarının ve yatırımcıların para biriminden kaçmasına neden oluyor. Hükümet sterlini desteklemek istiyor ama pek bir şey yapamıyor. Muhabiriniz kısa bir süre sonra İstanbul’da daha az cömert olan karaborsa yerine piyasa döviz kuru üzerinden dolar kullanarak bir taksi için ödeme yaptığında çok teşekkür aldı. İstanbul Kapalıçarşı’da dükkan sahibi olan Bekir, satıcıların meseleyi kendi ellerine aldıklarına ve ürünleri dolar üzerinden fiyatlandırdıklarına dikkat çekiyor. Taraflar tasarruflarını korumak için çabalarken, döviz dışındaki varlıklar da yatırım çekiyor. Demiralp, örneğin “oto galerilerinin önünde uzun kuyruklar” olduğunu belirtiyor. Konut fiyatları resmi enflasyon oranının üç katına çıktı. Bazıları yabancı yatırımcıların liraya saldırma olasılığı hakkında spekülasyon yapıyor.

Hükümet para kaçışını durdurmaya çalıştı. İhracatçı firmalar elde ettikleri döviz gelirlerinin %40’ını merkez bankasına satmak zorundadır. 2021’in sonunda hükümet, belirli lira mevduatlarının değer kaybına karşı korunduğu bir program başlattı. Son derece maliyetli ve tamamen sürdürülebilir olmayan bir durumda, tüm mevduatların neredeyse dörtte biri artık karşılanıyor.

O zaman Fisher’ın denklemi ne olacak? Kısa vadeli politika faiz oranları oldukça negatifti, ancak piyasa faiz oranları ya yüksek enflasyon beklentileri nedeniyle yükseldiğinden ya da kredi tayınlandığından borçlanma için çok daha az geçerli. Diğer alanlarda sonuç, gevşek sermaye kontrollerinin kullanılmasına yol açan liranın fırlaması oldu. Sayın Erdoğan, piyasa faiz oranlarını her seviyede muhafaza ederse, sonuç pekâlâ hiperenflasyon olabilir.

Bazı ekonomistler, zaferle donanmış ve yaklaşmakta olan bir kur kriziyle karşı karşıya olan Erdoğan’ın yaklaşımını yumuşatabileceğini düşünüyor. Türkiye, enerji tüketiminin azaldığı ve turizm gelirlerinin arttığı yaz aylarında bir miktar ekonomik soluklanma yaşayacak. Sayın Erdoğan, Rusya ve Suudi Arabistan gibi dostlarla bir defaya mahsus döviz anlaşmaları sayesinde lirayı ayakta tutmayı başardı. Yine de sonbahar geldiğinde, belki de ticari kredi oranları üzerindeki limitlerin gevşetilmesi gibi dolaylı yollarla, düşük faiz politikasını sürdürme taahhüdünden geri adım atmak zorunda kalabilir. Sıcak hava ve dostça iyilikler sonsuza kadar sürmez. ■

Ekonomi, finans ve piyasalardaki en büyük hikayelerin daha uzman analizi için, haftalık abonelere özel haber bültenimiz Money Talks’a kaydolun.