“Öpolitikanız eylemler mali koşullar aracılığıyla çalışır. Federal Rezerv Başkanı Jerome Powell geçen yılın sonlarında para politikasının nedensel zincirine atıfta bulunarak böyle demişti. Faiz oranları yükseldikçe, sıkılaşan finansal koşullar işletmelerin ve tüketicilerin harcamaları kısmasına neden olarak ekonomik yavaşlamaya ve enflasyonun düşmesine neden oluyor. Son on gün, daha az arzu edilen bir nedensellik zincirini gözler önüne serdi: oran artışından bankacılık krizine.

Bu fırtınalı finansal koşullar, Fed için bir ikilem oluşturuyor. Yüksek enflasyona odaklanmalı ve bu nedenle oranları yükseltmeye devam etmeli mi? Yoksa şimdi öncelik finansal istikrar mı?

22 Mart’ta yapılacak olağan para politikası toplantısında politika yapıcılar karar verecek. Silicon Valley Bank’a hücumla başlayan kargaşadan önce, art arda dokuzuncu faiz artırımı kaçınılmaz görünüyordu. Tartışma, Fed’in Ocak ayında olduğu gibi çeyrek puanlık bir artış mı yoksa yarım puanlık bir artış mı tercih edeceğiydi. Şimdi bunun oranları artırıp artırmadığına dair bir belirsizlik var. Piyasa fiyatlandırması, çeyrek puanlık bir zam için yaklaşık %60 oran ve Fed’in bir beraberlikten çok da uzak olmayan yerinde kalması için %40 oran veriyor.

Bir duraklama durumu iki argümana dayanır. Birincisi, yükselen faiz oranları finansal kaosa neden oluyor. Silicon Valley Bank yanlış adımlarında bir istisna olsa bile, hedge fonlardan sigortacılara kadar diğer bankalar ve finans firmaları, tahvil varlıklarında derin piyasa değeri kayıpları alıyorlar. Daha fazla bir oran artışı, kavramsal kayıplarını artırabilir.

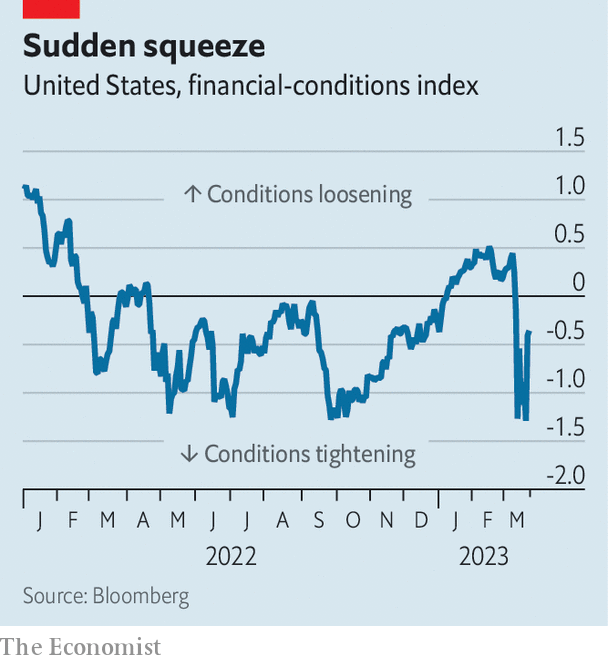

İkincisi, istikrarsızlığın kendisi ekonomi üzerinde bir engeldir. Güven çatırdarken şirketler sermayelerini korumaya çalışıyor. Bankalar daha az borç veriyor ve yatırımcılar küçülüyor. Faiz oranlarını, kredi marjlarını ve hisse senedi değerlerini içeren finansal koşullara ilişkin önlemler, son on gün içinde keskin bir şekilde sıkılaştı. Fed’in Boston şubesinin eski başkanı Eric Rosengren, durumu bir deprem sonrasına benzetti. Normal hayata dönmeden önce, artçı sarsıntı olup olmadığına ve binaların yapısal olarak sağlam olup olmadığına bakmak ihtiyatlıdır. Benzer bir mantık, finansal bir şoktan sonra para politikası için de geçerlidir. Bay Rosengren, “Yavaş gidin, diğer sorunları kontrol edin” diye uyardı.

Oranları artırmaya devam etmeyi savunanlar, finansal istikrarsızlığın bir tür sıkılaştırma olduğunu kabul ediyor. Ancak bunu, pek çok kişinin tercih ettiği yarım puan yerine çeyrek puanlık zam için bir argüman olarak görüyorlar. Şu anda bir faiz artırımına devam etmek, Şubat ayında tüketici fiyatlarında yıllık %6’lık artışın da gösterdiği gibi, Fed’in hala rahat olamayacak kadar yüksek olan enflasyonu bastırmaya kararlı olduğunu gösteriyor. Emlak sektöründeki toparlanma sinyalleri, yanlış yönetilen bankaların aksine, ekonominin büyük bir kısmının daha yüksek oranları sürdürebileceğini gösteriyor.

Faiz artırımı, Fed’in aynı anda sakız çiğneyip yürüyebildiğini de gösterir. İdeal bir dünyada, politika yapıcılar enflasyonu kontrol ederken finansal istikrarı yönetebilmelidir. Mevduat garantileri, yeni bir likidite tesisi ve büyük bankalardan alınan desteğin birleşimiyle, artık ABD finans kurumlarını desteklemek için bir çerçeve oluşturulmuştur.

Desteğin boyutu, Fed’in bilanço genişlemesinin boyutuyla ortaya çıkıyor. 15 Mart haftasında, bankalar Fed’in iskonto penceresinden yaklaşık 153 milyar dolar borç aldılar, bu geçen haftaki 5 milyar doların altına yükseldi, artı yeni merkez bankası likidite tesisinden 11,9 milyar dolar daha. Bu, en azından şimdilik piyasalardaki satışları azalttı ve bu da Fed’e yeniden enflasyona odaklanması için ihtiyaç duyduğu alanı verebilir. Nitekim mali kaosa rağmen 16 Mart’ta yarım puanlık faiz artışı açıklayan Avrupa Merkez Bankası örneğini alabilir.

Bir de panik zamanlarında daha da alakalı olan piyasa psikolojisi meselesi var. Her şeye rağmen, oranların artması biraz güven verici olabilir. Bir duraklama, şahin bir tonda ve bir yıldır eylemde olan Fed’in gerçekten endişeli olduğunu gösterir. Öte yandan bir artış, krizin kontrol altına alındığına inandığının bir işareti olacaktır.

Sayısal olarak, seçenekler arasındaki fark küçüktür. Fed’in kısa faiz hedefini ya %4,5 ile %4,75 aralığında tutması ya da %4,75 ile %5 arasına yükseltmesi gerekiyor. Tamamen finansal açıdan, neredeyse alakasız. Siyaset açısından, bundan daha önemli olamazdı. ■