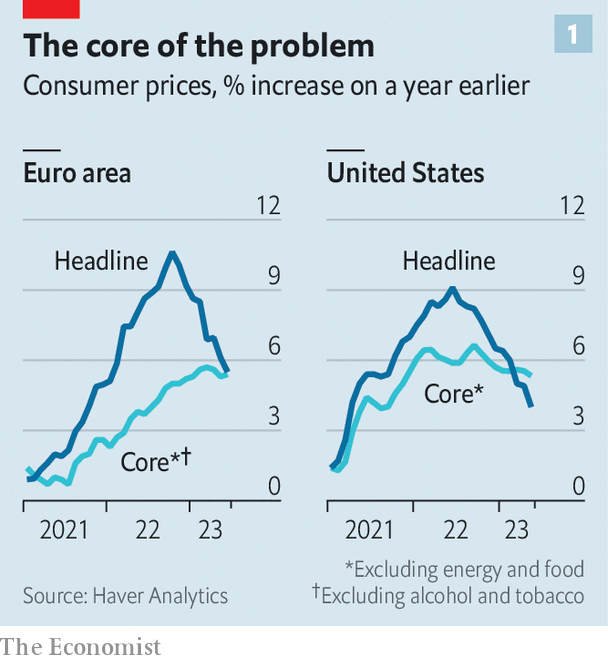

FVeya gibi uzun Enflasyon yüksek olduğu için ekonomistler bunun nereden geldiğini ve onu düşürmek için ne yapılması gerektiğini anlamakta zorlandılar. Merkez bankacıları faiz oranlarını yükselttiği ve manşet enflasyon düştüğü için, bu tartışma giderek akademik görünebilir. Aslında, önemi giderek artıyor. Enflasyon düşüyor çünkü enerji fiyatları düşüyor, bu sonsuza kadar sürmeyecek bir trend. Temel veya “temel” enflasyon daha inatçıdır (bkz. Grafik 1). Tarih, altta yatan az miktarda yapışkan enflasyonun bile yerinden çıkarılmasının zor olduğunu gösteriyor.

Bu nedenle, dünyanın en önemli merkez bankalarının başkanları artık işlerinin bitmekten çok uzak olduğu konusunda uyarıda bulunuyorlar. Federal Rezerv Başkanı Jerome Powell 29 Haziran’da yaptığı açıklamada, “Enflasyonu yüzde 2’ye indirmek için daha gidilecek çok yol var” dedi. Avrupa Merkez Bankası başkanı Christine Lagarde, iki gün önce Portekiz’de politika yapıcılarla yaptığı bir toplantıda, “Tedbir alamayız ve zafer iddia edemeyiz” dedi. İngiltere Merkez Bankası Başkanı Andrew Bailey, geçtiğimiz günlerde faiz oranlarının muhtemelen piyasaların beklediğinden daha yüksek kalacağını söyledi.

Bu, iktisatçı savaşlara ara verilmeyeceği anlamına geliyor. Birinci cephe kısmen ideolojiktir ve fiyatlardaki artışın sorumluluğuyla ilgilidir. Alışılmadık ama popüler bir teori, açgözlü şirketlerin hatalı olduğunu öne sürüyor. Bu fikir ilk olarak Amerika’da 2021’in ortalarında, finansal olmayan kurumsal kar marjlarının son derece güçlü olduğu ve enflasyonun yükselişe geçtiği bir dönemde ortaya çıktı. Şu anda ikinci bir rüzgar yaşıyor, IMF, geçtiğimiz günlerde yükselen kârların son iki yıldaki avro bölgesi enflasyonundaki “artışın neredeyse yarısını oluşturduğunu” tespit etti. Bayan Lagarde de Avrupa Parlamentosu’na ekonomik krizden “belirli sektörlerin” “fayda gördüğünü” ve “rekabet makamlarının bu davranışı gerçekten inceleyebilmesinin önemli olduğunu” söyleyerek tezi destekliyor gibi görünüyor.

Açgözlülük, enflasyonun suçunun genellikle işçilerde olduğunu düşünen solcular için rahatlatıcı bir fikir. Yine de, şirketlerin birdenbire daha açgözlü hale gelip fiyatları yükselttiklerini düşünmek garip olurdu. Enflasyon, birçok kar fırsatı sağlayan arzı aşan talepten kaynaklanır. Bu nedenle bir danışmanlık şirketi olan Capital Economics’ten Neil Shearing’e göre açgözlülük tezi “enflasyonun belirtilerini nedeni ile karıştırıyor”. Ücretler fiyatları yakalama eğilimindeydi, tersi değil, çünkü, IMFekonomistlere dikkat edin, “ücretler şoklara tepki vermek için fiyatlardan daha yavaştır”. Bu, ekonomik canlandırmayı hala işçi yanlısı olarak görenler için bugünkü enflasyonist dönemden çok önemli bir ders.

Enflasyon savaşlarının ikinci cephesi coğrafyadır. ABD enflasyonu başlangıçta avro bölgesininkinden daha içseldi. Sam Amca %26 harcadı GSYİH büyük Avrupa ekonomilerinde %8-15’e kıyasla, covid-19 sırasında mali teşvik konusunda. Ve Avrupa, Rusya’nın Ukrayna’yı işgal etmesinden sonra, hem Rusya’nın doğal gazına bağlı olması hem de gelirin büyük kısmının enerjiye gitmesi nedeniyle Amerika’dan daha kötü bir enerji şoku ile karşı karşıya kaldı. Baş Ekonomisti Pierre-Olivier Gourinchas’ın yakın tarihli bir makalesi IMFve meslektaşları, ABD’deki %80’e kıyasla avro bölgesindeki çekirdek enflasyondaki artışın yalnızca %6’sını ekonomik aşırı ısınmaya bağlıyor.

Bu, Avrupa’nın daha esnek bir politika ile paçayı sıyırabileceği anlamına geliyor. %3’ü GSYİH Yazarlar, avro bölgesinin son zamanlarda enerji faturalarını sübvanse ederek serbest bıraktığı ek mali teşvikin aşırı ısınmaya katkıda bulunmadığını ve ölçülen enerji fiyatlarını düşürerek enflasyonist bir zihniyetin yerleşmesini bile engellemiş olabileceğini söylüyor. (Yazarlar, enerji fiyatları düşmeseydi sübvansiyonu azaltacak şekilde her şeyin farklı olabileceği konusunda uyarıyorlar.) Faiz oranları da Avrupa’da daha düşük. Mali piyasalar, Amerika’daki %5,5’e karşılık euro bölgesinde %4 civarında zirve yapmasını bekliyor.

Bütün bunlara rağmen, Atlantik’in her iki yakasındaki enflasyon sorunları gerçekten de zamanla birbirine benziyor gibi görünüyor. Her iki yerde de enflasyon, gıda ve enerji yerine giderek yerel hizmetlerin fiyatları tarafından yönlendiriliyor (bkz. Grafik 2). Eğilim, her iki yerde de fiyat artışlarının güçlü yurt içi harcamalardan kaynaklandığını gösteriyor. Karşılaştırılabilir bir temelde hesaplandığında, temel enflasyon Euro bölgesinde daha yüksektir. Ücret artışı da. Bir banka olan Goldman Sachs tarafından üretilen takipçilere göre, ücretler Amerika’da yıllık %4 ila %4,5 ve avro bölgesinde neredeyse %5,5 oranında artıyor.

Dolayısıyla son bir cephenin önemi: emek piyasası. Kâr marjları düşse bile, merkez bankaları işçilerin arz ve talebini daha iyi bir dengeye getirmeden %2’lik enflasyon hedeflerini sürdürülebilir bir şekilde yakalayamaz. Geçen yıl ekonomistler, Amerika’da bunun daha yüksek bir işsizlik oranını gerektirip gerektirmediğini tartıştılar. Fed’den Chris Waller hayır dedi: Alışılmadık derecede yüksek olan iş tekliflerinin bunun yerine düşmesi makuldü. Olivier Blanchard, Alex Domash ve Lawrence Summers daha kötümserdi. Geçmiş iş çevrimlerinde, iş açıklarının yalnızca işsizlik arttığında düştüğüne dikkat çektiler. O zamandan beri, Bay Waller’ın vizyonu kısmen meyvesini verdi. İş fırsatları, Goldman’a göre işgücü piyasasının yeniden dengelenmesinin dörtte üçünü tamamlayacak kadar daraldı. İşsizlik, %3,7 ile oldukça düşük seviyede kalmaya devam ediyor.

Yine de, süreç son zamanlarda durmuş görünüyor (biz bu makaleyi yayınlarken yeni veriler yayınlanacaktı). Bay Blanchard ve eski bir Fed Başkanı olan Ben Bernanke, kısa bir süre önce, iş açıkları ile işsizlik arasındaki en son ilişki göz önüne alındığında, enflasyonun Fed’in hedefine ulaşması için işsizlik oranının “bir süre” %4,3’ü aşması gerektiğini tahmin ettiler. . İki ekonomist Luca Gagliardone ve Mark Gertler, işsizliğin 2024’te %5,5’e yükselebileceğini ve enflasyonun bir yıl içinde %3’e ve ardından “çok yavaş bir hızda” %2’ye düşmesine neden olabileceğini tahmin ediyor.

İşsizlikteki bu büyüklükteki artışlar çok büyük değil, ancak geçmişte genellikle durgunluklarla ilişkilendirildiler. Bu arada, Avro Bölgesi’nde, iş boşlukları işsizliğe göre özellikle yüksek değil, bu da acısız dezenflasyona giden yolu tahmin etmeyi daha da zorlaştırıyor. En hassas şekilde dengelenmiş ve risklerin en yüksek olduğu enflasyon savaşlarının bu cephesidir. ■

Ekonomi, finans ve piyasalardaki en büyük hikayelerin daha uzman analizi için, haftalık abonelere özel haber bültenimiz Money Talks’a kaydolun.