Fyabancı ziyaretçiler 2022’nin sonunda seyahate yeniden açıldığından beri toplu halde Japonya’ya geri döndüler ve bu, covid-19 salgını sırasındaki üç yıllık yokluğu telafi etti. Yenin zayıflığı bu yeni gelenlerin iyi işler yapmasına olanak sağladı. Uzun zamandan beri ilk kez yatırımcılar, Japon borsalarında sunulan pazarlıklar konusunda aynı derecede heyecanlı. Ne yazık ki, tıpkı Mario ve Luigi gibi giyinmiş go-kartlarla Tokyo’da dolaşan gezginler gibi, pek çok kişi artık yeni keşfettikleri heyecanı abartma riskiyle karşı karşıya.

Ocak ayından ağustos ayına kadar yabancılar 6,1 milyar yen (40 milyar dolar) değerinde Japon hisse senedi satın alarak 2013’ten bu yana aynı dönemde görülen en büyük nominal girişe işaret ediyor. Bank of America tarafından yapılan bir ankete göre, giderek daha fazla fon yöneticisi Japon hisse senetlerine aşırı ağırlık veriyor. . ülkenin hisse senetleri (yani normalde yapacaklarından daha fazla yatırım yapıyorlardı) neredeyse beş yıl içinde hiç olmadığı kadar arttı. Yatırımcıların Japon piyasalarına dönüşü, kurumsal yönetim reformlarına ilişkin iyimserlikten kaynaklanıyor; şirketler giderek yatırımcı aktivizmine maruz kalıyor ve bu nedenle nakit iadesi yapılıyor. Ünlü yatırımcı Warren Buffett’ın Japon ticaret şirketlerine yönelik yüksek profilli kazanan bahisleri artış sağladı. Japon hisse senetlerinin bu yıl dolar bazında dünya çapındaki %10’luk yükselişe kıyasla %13 oranında geri dönmesi de aynı şekilde.

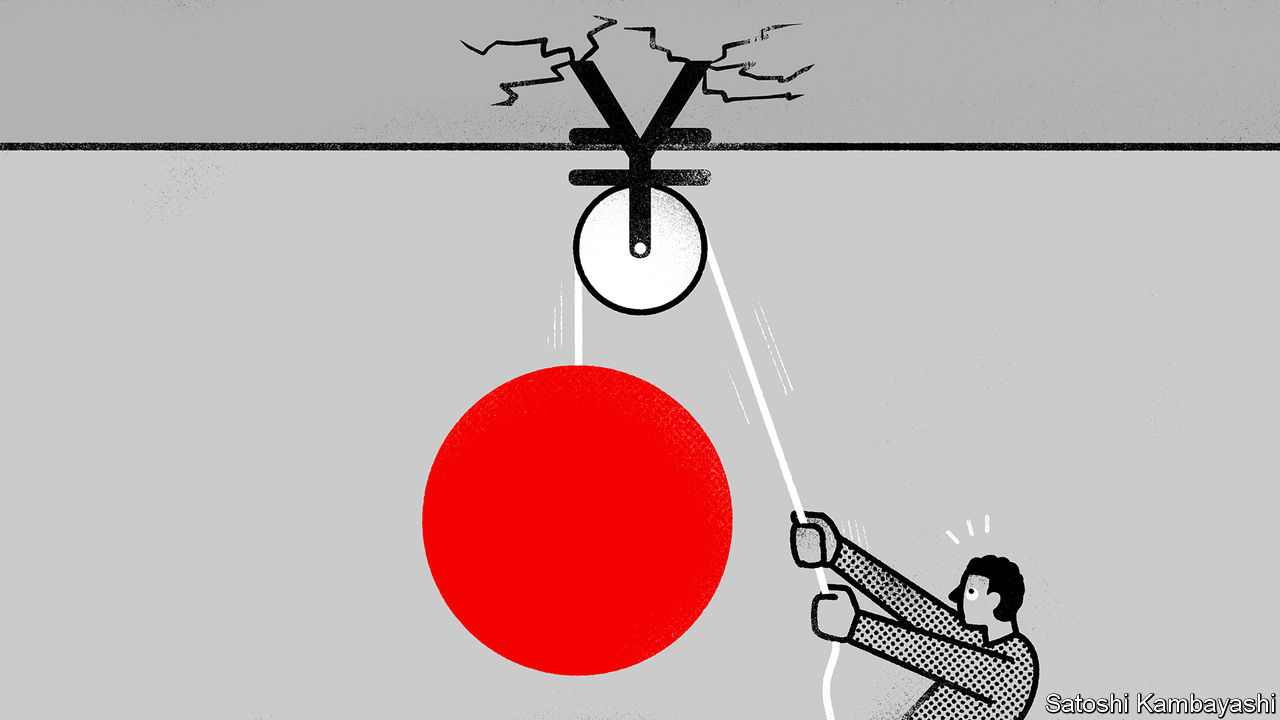

Bütün bu iyimserlik yakında sınanacak. Sonuçta Japon hisse senetlerindeki yükselişi tetikleyen şey yalnızca kurumsal yönetim reformu beklentileri değil; Aynı zamanda yen inanılmaz derecede ucuz ve bu uzun sürmeyebilir. Para birimi, 2021’in sonundan bu yana %23 düşüşle, dolar karşısında 149 yen ile son otuz yılın en düşük seviyesinde işlem görüyor. Yurt içi maliyetlerle karşı karşıya kalan ancak gelirlerinin çoğunu yabancılardan elde eden Japon ihracatçılar bu durumdan büyük fayda sağladı.

Yenin zayıflığı, sermaye akışının yüksek getirili varlıklara kayması nedeniyle faiz oranlarındaki büyük farklılıklardan kaynaklanıyor. Neredeyse tüm diğer merkez bankalarının aksine, Japonya Merkez Bankası (BÖJ) oranlarını artırmayı reddetti: kısa vadeli faiz oranı %-0,1’de kaldı. Ancak gözlemciler giderek daha fazla bekliyor BÖJ 10 yıllık devlet tahvili getirilerindeki tavanın kaldırılması ve 2007’den bu yana ilk kez faiz oranlarının yükseltilmesi. Japonya’nın taze gıda ve enerji fiyatlarını hariç tutan “çekirdek” enflasyonu %4,3 ile ABD Merkez Bankası tarafından belirlenen seviyenin oldukça üzerinde bulunuyor. Merkez Bankası. hedef. Faiz oranlarındaki hafif bir artış bile, geçen yıl Japonya’nın yüzde 163’üne denk gelen net borcu olan hükümeti zorlayabilir. GSMHBu da zengin ülkeler ortalamasının iki katı.

Bazıları, ılımlı enflasyon ve daha güçlü ücret artışından oluşan verimli bir döngünün, onlarca yıllık durgunluğun ardından nihayet Japonya’ya geri dönebileceğine, daha yüksek oranların ve daha güçlü bir yenin daha az sorun yaratabileceğine inanıyordu. Ancak aylarca süren bekleyişin ardından ücretlerin gerçekten arttığına dair hiçbir işaret yok. Çalışan gelirleri geçen yıl reel olarak yüzde 2, son on yılda ise yüzde 8 düştü. 2018 ve 2019 yıllarında 1,6 civarında olan iş ilanlarının başvuranlara oranı şu anda 1,3 seviyesinde ve artmak yerine düşüyor. Yani eğer BÖJ Eğer ekonomi daha sıkı bir politikaya sürüklenirse, bu henüz yeni başlayan bir toparlanma olmayacak. Bunun nedeni daha ziyade dış baskılar olacaktır. Petrol fiyatları varil başına 90 doların üzerinde seyrederken, enerji ithalatından kaynaklanan enflasyon zamanla diğer fiyatlara da yansıyacaktır.

Olsa bile BÖJ Eğer Fed duruşunu koruyabilirse, Fed’in faiz artırımlarını askıya alması nedeniyle ABD ile Japonya faiz oranları arasındaki farkın çok fazla açılması pek mümkün görünmüyor. Dolayısıyla yendeki zayıflığın geçici etkileri Japon şirketleri açısından kaybolmaya başlayacak. Yendeki düşüş, yabancı kazançların yen cinsinden önceki yıla göre artması nedeniyle kazançları bir kez daha artıracak. Ancak yen düşmeye devam etmediği sürece destek tek seferlik olacak. ABD ekonomisi zayıflarsa ve yatırımcılar faiz oranlarının düşeceğini beklerse yen neredeyse kesinlikle dolar karşısında yükselecek ve yurt dışı kazançlar ters yönde zayıflayacak.

Japonya’nın kurumsal yönetim reformları göz ardı edilmemelidir ve zor durumdaki bazı şirketler hâlâ fırsatlar sunmaktadır. Ancak bu olumlu gelişmeler Japonya’yı saran makroekonomik karamsarlığı gidermeye yetmeyecek. Küresel yatırımcılar bazen söz konusu ülke söz konusu olduğunda akıllarında yalnızca tek bir hikayeyi canlandırabiliyor gibi görünüyor: Ya Japonya, çok az kurtarma umuduyla durgun bir düzensizlik içinde ya da kendi çağına damgasını vuracak bir toparlanmanın eşiğinde. Bu ikilem bugün artık geçerli değil. Japonya’da kurumsal yönetimdeki son derece olumlu gelişmeleri, Japonya’nın döviz piyasalarında karşı karşıya olduğu daha hassas durumla karşılaştırmak gerekir.■

Finansal piyasalar köşe yazarımız Buttonwood’dan daha fazlasını okuyun:

Yaygın Bir Yatırım Hatasından Nasıl Kaçınılır (21 Eylül)

Pırlantalar neden cazibesini kaybediyor? (13 Eylül)

Mortgage’ınızı Sonsuza Kadar Düzeltmeli misiniz? (7 Eylül)

Ayrıca: Buttonwood Sütunu adını nasıl aldı?