From bir açısından, bankacı olmak için sıcak bir zaman gibi görünüyor. Yılın ilk çeyreğinde bir avuç finans kuruluşu, artan faiz oranlarının etkisiyle mudileri kaçtıktan sonra iflas etti. Bu başarısızlıklardan sonra, daha küçük bankalar mevduatlarını tutmakta zorlandılar ve bu da faiz oranlarını yükseltti. Aynı zamanda, yüksek oranlar nedeniyle ekonomi soğuyor, iş kaybı ve temerrüde düşme ihtimalini artırıyor. Faizlerdeki artış sermaye piyasalarındaki hareketliliği de neredeyse tamamen durdurdu. Artan borç maliyeti, kurumsal dünyadaki potansiyel alıcıları erteledi, şirketleri tahvil ihraç etmeyi ertelemeye sevk etti ve yeni başlayanları halka arzları ertelemeye teşvik etti.

Sefalet, tüm Wall Street kurumlarının en ünlüsünde özellikle belirgindir: Goldman Sachs. Şirket aynı zamanda alım satım iniş çıkışlarına en çok maruz kalan ve alım satım gelirlerine en çok bağımlı olan şirket, yani geçen yıl mücadele etti. Goldman, üç yılın en kötü üç aylık kazancını açıkladığı 19 Temmuz’da yeni bir dip yaptı. Döngüsel sıkıntılar, şimdi büyük bir hata gibi görünen tüketici kredisindeki talihsiz bir artışla birleşti. İkinci çeyrekte şirket, Goldman’ın patronu David Solomon tarafından 2021’de satın alınan bir çevrimiçi borç veren GreenSky’deki 500 milyon dolarlık yatırımını iptal etti. Kötü sonuçlar, Solomon üzerindeki baskıyı yalnızca artıracak.

Bununla birlikte, ABD’nin önde gelen borç verenlerinin geri kalanı için işler çok daha güneşli. 14 Temmuz ile 18 Temmuz arasındaki son kargaşaya rağmen, güçlü üç aylık sonuçlar yayınladılar. Görünüşte sapkın başarıları, bankacılığın temelleriyle açıklanabilir. Bir finansör borç verdiğinde, her şeyden önce iki şeyi göz önünde bulundurmalıdır. Birincisi, almayı bekleyebileceği faizdir. 100$’ı teslim ederek, 100$’ı geri ödemeden önce kredi vadesi boyunca yılda örneğin 5$ kazanmayı bekleyebilir. Diğeri, borçlunun anaparayı geri ödemeyerek temerrüde düşme riskidir. Bu riskler ve ödüller, bazı borçlular temerrüde düşse bile telafi edecek yeterli gelir olacak şekilde dengelenmelidir. Başka bir deyişle, meyve suyu buna değer olmalıdır.

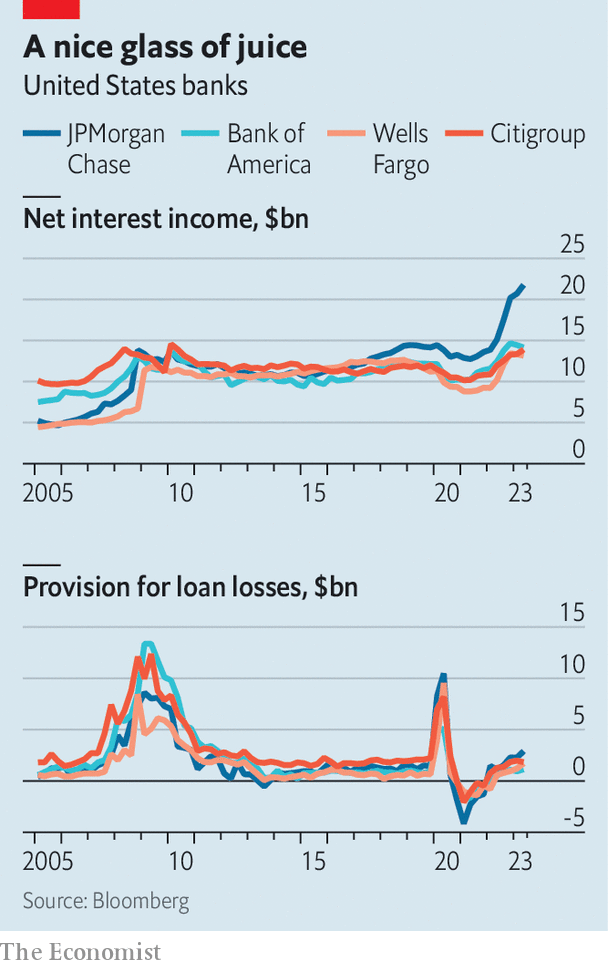

Çoğu kurum için meyve suyu asla buna değmezdi. 15 yılın en yüksek faiz oranları sayesinde Bank of America, Citigroup, JPMorgan Chase ve Wells Fargo’nun net faiz geliri ikinci çeyrekte 63 milyar dolarlık rekor seviyeye ulaştı (grafiğe bakın). Tüm bu ekstra meyve suyu, pek fazla ekstra baskı ile gelmemiş gibi görünüyor. Bankaların ekonomik görünüme ilişkin değerlendirmelerine dayalı olarak temerrüde düşmekten korunmak için ayırmaları gereken kredi zararları karşılıkları, yalnızca ılımlı bir artışla yaklaşık 7,5 milyar dolara yükseldi. Kuşkusuz, bu seviye son çeyreklere göre daha yüksek. Ancak bu pek de endişe verici değil. Genel karşılıklar 2020’de ve aslında 2007’den 2012’ye kadar neredeyse her çeyrekte çok daha yüksekti.

Toplamda, üç aylık net faiz geliri, kredi zararları karşılıkları düşüldükten sonra, bankaların üç aylık toplam kredi portföylerinin yaklaşık %1,4’ü veya 2023 boyunca yıllıklandırılmış olarak yaklaşık %6’sı civarında seyretti. Bu, 2005’ten bu yana herhangi bir zamandan daha yüksek. JPMorgan en iyi üç aylık kazançlarını bile açıkladı.

Sermaye piyasalarında da hareketlilik var. Borç senetleri ve hisse senedi ihraçlarının sayısı beklentileri aştı. Banka patronları giderek daha iyimser görünüyor. Citi’den Jane Fraser, “Çoğu büyük kuruluş kurşunu ısırdığı ve ihraç pencerelerinden yararlanmak için daha yüksek oranlar ödediği için daha az finansman kaygısı görüyoruz” dedi.

Bu sonuçlar, Wall Street’te giderek uzlaşmaya varılan ABD ekonomisinin son 40 yılın en aşırı dozda parasal sıkılaştırmaya gittiği şeklindeki sonucu destekliyor. Hisse senedi piyasası gibi konut piyasası da dibe vurmuş görünüyor. Bu arada, işgücü piyasası sağlamlığını koruyor. Umut, finansal piyasaların gerçekten de fahiş oranlara beklenenden daha kolay uyum sağlamasıdır. Bir kez olsun, beklenmedik kazançlarını kutlayanlar sadece bankacılar olmayacak. ■

Ekonomi, finans ve piyasalardaki en büyük hikayelerin daha uzman analizi için, haftalık abonelere özel haber bültenimiz Money Talks’a kaydolun.