Tarayıcınız öğeyi desteklemiyor

BBen Amerikalıyım İşletmeler bir borç rüyası ülkesinde yaşıyor. Ucuz borçlanma onlarca yıldır kurumsal kar artışını tetiklese de, en büyük şirketler Federal Rezerv’in son parasal sıkılaştırmasının etkilerinden büyük ölçüde korundu. Gerçekten de birçoğu, Kovid-19 salgını sırasında düşük, sabit faiz oranlarıyla yoğun biçimde borçlandı. Tasarının eninde sonunda borcun çok daha yüksek bir faiz oranıyla yeniden finanse edilmesi yoluyla çözülmesi gerekecek. Ancak şimdilik, vadesi gelen borçların vade duvarı olarak adlandırılan duvarın gelişmekte olduğu görülüyor.

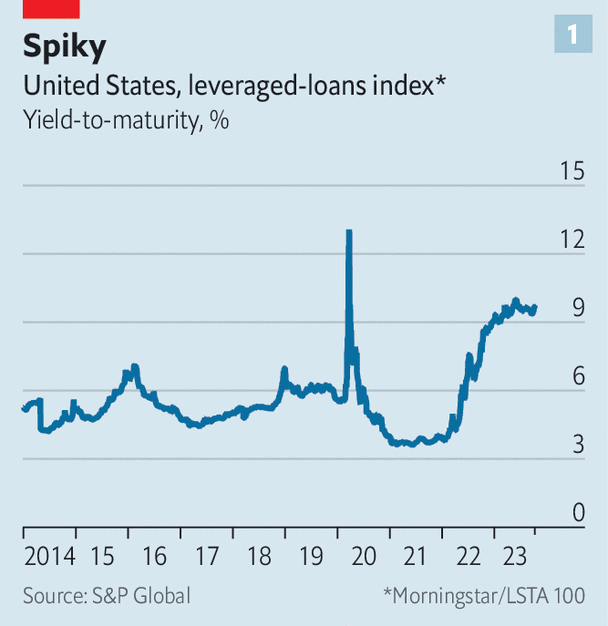

Ancak tüm işletmeler Fed’in eylemlerinin etkisinden muaf değil. Gerçekten de, piyasada ayarlanan faiz ödemeleriyle birlikte birdenbire çok daha pahalı hale gelen milyarlarca dolarlık değişken faizli borç var. Bu borç yığını kaldıraçlı kredilerden ve özel borç piyasalarından alınan borçlardan oluşuyor. Şirketler faiz oranı risklerinden nadiren korunuyorlar, bu da artık burun buruna ödeme yaptıkları anlamına geliyor: kaldıraçlı krediler endeksinin vadeye kadar getirisi neredeyse %10’a sıçradı (bkz. grafik 1). Bu arada, ABD ekonomik büyümesi dirençli olmaya devam ederken, Fed politika yapıcıları faiz oranlarının daha uzun süre yüksek kalması gerektiği konusunda uyarıyorlar. Bu, daha fazla borçluyu kırılma noktasına itecektir. Genişleyen bir pazar şimdi iki sefil soruyu gündeme getiriyor. İşler ne kadar kötüleşecek? Peki tam olarak kim kaybedecek?

2007-2009 küresel mali krizinden bu yana işletmeler hızlı ve özgürce borçlandı. UBSBir banka olan , ödenmemiş ABD kaldıraçlı kredilerinin değerinin yaklaşık 1,4 trilyon dolar olduğunu ve özel kredi verenler tarafından yönetilen varlıkların değerinin 1,5 trilyon dolardan fazla olduğunu tahmin ediyor. İki borç türü farklı olmaktan ziyade benzerdir. Her ikisi de geçtiğimiz on yıldaki özel sermaye satın alma patlamasına yanıt verecek şekilde büyüdü. Geleneksel kaldıraçlı krediler düzinelerce yatırımcıya satılmadan (veya “sendikasyona” tabi tutulmadan) önce bankalar tarafından düzenlenirken, özel krediler genellikle daha küçük kredileri vadelerine kadar tutan ve böylece daha az likit ve daha fazla borç yaratan yalnızca bir avuç fonu içerir. şeffaf olmayan pazar.

Artık giderek daha fazla borçlu kendini zor durumda buluyor. 2010 yılından bu yana kaldıraçlı kredi piyasasında ortalama yıllık temerrüt oranı %2’nin altındadır. Fitch’e göre temerrütler Temmuz ayına kadar olan 12 ayda bir önceki yılın aynı dönemindeki %1’den %3’e yükseldi. Derecelendirme kuruluşu bu oranın 2024’te yüzde 4,5’e çıkabileceğini tahmin ediyor. Bu büyüklükteki yeniden yapılandırmalar ve iflaslar, ödeme temerrütlerinin yüzde 10’u aştığı mali kriz sırasında hissedilen derin sıkıntıdan çok, bahar temizliğine benziyor. Ancak merkez bankacılarının öngördüğü gibi faiz oranları daha uzun süre yüksek kalırsa zor durumdaki şirketlerin sayısı artacak. Korunmasız değişken faizli borç bakiyelerine sahip tüm şirketler savunmasız olsa da, son dönemdeki anlaşma patlaması sırasında özel sermaye satın alımlarında yüksek değerlemelerle borç alan şirketler özellikle risk altında.

Kâr artışının yavaşlaması, borçluların değişken faizli borçlarını geri ödemede zorluk yaşaması anlamına geliyor. JPMorgan Chase bankası, Fed’in son faiz artırımından önce Haziran ayı sonlarında 285 kaldıraçlı borçluyu analiz etti. Borçlanmaları yalnızca kaldıraçlı kredilerden oluşan şirketlerin yıllık faiz giderleri geçen yıla göre %51 arttı. Onların servetleri, sabit faizli fonlar için yüksek getirili tahvil piyasalarını sömürenlerden keskin bir şekilde ayrılıyor. Araştırmaya göre bu şirketlerin faiz maliyetleri yüzde 3’ten az arttı. Bir şirketin kârını faiz maliyetleriyle karşılaştıran kapsama oranları endişe verici bir düşüşe başladı (bkz. Grafik 2).

Temerrüt oranlarının daha yüksek olduğu özel borç piyasasında borçlular benzer sıkıntılarla karşı karşıya kalıyor. Bank of America’ya göre, faiz maliyetleri artık kredileri bir tür yatırım aracı olan en büyük iş geliştirme şirketlerinin elinde bulunan şirketlerin kârlarının yarısını tüketiyor. Sıkıntıdaki keskin bir artış, yatırımcıların normalde sorunsuz getiri vaadiyle cezbedildiği özel borç fonlarına para yatırmaya istekli kurumların bulunmasını zorlaştırmakla kalmayacak, aynı zamanda piyasadaki kaldıraçlı krediler üzerinde de zincirleme etkiler yaratacaktır.

Artık hesaplar yakın göründüğü için dikkatler çantayı hangi yatırımcıların elinde tutacağına çevrildi. Bugün kredi verenler, bir iş başarısız olduktan sonra yatırımlarının daha azını geri kazanmayı bekliyorlar ve bu yıl hurda borçların geri kazanım oranları uzun vadeli ortalamalarının çok altında kaldı. Başka bir banka olan Goldman Sachs’tan Lotfi Karoui’ye göre, tahvil piyasalarından borçlanmak yerine yalnızca kredilere güvenen borçluların sayısındaki artış, toparlanmayı daha da olumsuz etkileyebilir. Bu eğilim artan faiz oranlarının yarattığı acıyı yoğunlaştırdı. Ayrıca, kaldıraçlı kredi yatırımcılarının kendilerini yeniden yapılandırma masasında ya da iflas mahkemesinde bulduklarında daha az değere sahip olmaları da muhtemeldir, çünkü bir şirketin varlıkları üzerinde daha fazla güvence altına alınmış alacaklar olacaktır.

Diğer uzun vadeli eğilimler kaldıraçlı kredi piyasasındaki sorunları daha da kötüleştirebilir. Borç verenlerin yeniden yapılandırmayı zorlamak için “sopa” olarak kullanabileceği sözleşmeler olan bakım hükümleri, piyasa olgunlaştıkça neredeyse tamamen ortadan kalktı. 2021’de yeni kredilerin neredeyse %90’ı covenant-lite kredilerdi. Bu, şirketlerin başarısızlık eşiğine ulaşmalarının daha uzun sürdüğü ve bunu başardıklarında daha az sağlıklı oldukları anlamına gelebilir. Aşırı “eklemeler”, yani bir şirketin kârlılık ölçütlerinde yapılan olumlu ayarlamalar, aynı zamanda borçlu borçluların piyasanın inandığından daha kötü durumda olduğu anlamına da gelebilir.

Özel piyasaların performansı da yakından inceleniyor. Özel borcun savunucuları, küçük bir borç verenler grubu arasındaki koordinasyon maliyetlerinin daha düşük olması ve sorunlu bilançoların düzeltilmesini kolaylaştırması nedeniyle, bunun daha yüksek temerrüt dönemleri için daha uygun olduğunu uzun süredir savundu. Eğer özel piyasalar önümüzdeki çalkantı sırasında gerçekten kaldıraçlı kredilerden daha iyi performans gösterirse, bu onların gelecekte finansman çekme çabalarını güçlendirecektir.

Değişken faizli borç piyasalarındaki sorunların bir mali krize yol açması pek olası değil, ancak özellikle özel piyasaların belirsizliği ve büyüyen boyutu, düzenleyicilerin konuyu daha yakından incelemeye karar verdiği anlamına geliyor. Ağustos ayında ABD Menkul Kıymetler ve Borsa Komisyonu, üç aylık mali tablo zorunluluğu da dahil olmak üzere şeffaflığı artırmayı amaçlayan kuralları açıkladı. Ertesi ay, küresel bir düzenleyici olan Uluslararası Menkul Kıymet Komisyonları Örgütü, özel borç piyasalarındaki kaldıraç ve şeffaflık ile ilgili riskler konusunda uyardı. Ancak çok az yatırımcı yaklaşmakta olan bir krizi tahmin etmek için yardıma ihtiyaçları olduğunu düşünüyor. ■

Ekonomi, finans ve piyasalardaki en büyük haberlerin daha uzman analizi için, yalnızca abonelere özel haftalık bültenimiz Money Talks’a kaydolun.