Jkutladı Fransız iktisatçı Thomas Piketty’nin “Yirminci Yüzyılda Sermaye” adlı cildi 204.000 kelimeden oluşuyor – Homeros’un “Odysseia”sından bile daha uzun. Ancak kitabın ana argümanı üç karakterlik tek bir ifadeye damıtılabilir: r > g. Sermayenin gerçek getiri oranı olan ‘r’, ekonomik büyümenin gerçek oranı olan ‘g’yi aştığı sürece – Bay Piketty’nin 20. yüzyılda hesapladığı gibi – eşitsizlik artacaktır.

Mesajın sadeliği Bay Piketty’nin beğenisini kazandı. Aynı zamanda ekonomik ifadelerin popülaritesinde bir canlanma yarattı. Etkili, i > g, Piketty kuralının bir çeşididir. Nominal faiz oranları (veya risksiz getiriler) nominal büyümeyi aştığında uygulanır. Bu ifadenin rahatsız edici sonucu borç için geçerlidir. Büyük bir dünyada, bir borçlunun kazandığı gelir, ücretler veya vergi gelirindeki artış, borçlarına tahakkuk eden faizden daha yavaş olacaktır, bu da borç seviyelerinin patlama potansiyeline sahip olduğu anlamına gelir.

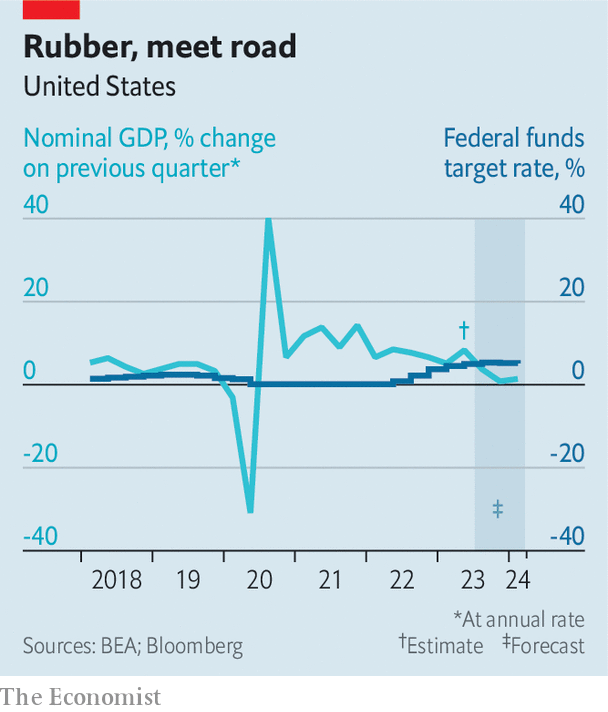

Amerika ve Batı’nın çoğu tarafından bilinmeyen bir dünya var. 2009’un sonundan bu yana, nominal büyüme nominal oranları aştı (covid-19 salgınının ekonominin düşmesine neden olduğu 2020’nin ilk yarısı hariç). Şimdi Amerika eşiği geçmek üzere. 2023’ün ilk çeyreğinde, %4,5’lik güçlü yıllıklaştırılmış reel ekonomik büyüme ve son derece yüksek enflasyon, nominal büyümenin gdp %8,3’lük yıllıklandırılmış bir oranda yükseldi ve nominal faiz oranlarını yaklaşık %5 oranında önemli ölçüde geride bıraktı. Bir veri şirketi olan Bloomberg’in anket yaptığı bir ekonomistler paneli, yılın ikinci çeyreğinde büyümenin sadece %0,4’e ve enflasyonun da %3,3’e düşeceğini tahmin ediyor. Nominal büyümenin sadece %3,7 olması ve %5,2 civarındaki nominal oranların oldukça altında olması bekleniyor.

Carl Riccadonna, “Kauçuğun iş döngüsünün yolu ile gerçekten buluştuğu an budur” diyor. bnp Paribas, bir banka. “Bu, bir işletmeyseniz, gelirinizin artık finansman maliyetinizden daha yavaş büyüdüğü noktadır.” Ücret artışı borç artışından daha düşük olacaktır. Devletin faiz faturaları vergi gelirlerinden daha hızlı büyüyecek. Bunun sadece dörtte biri katlanılabilir olabilir. Ne yazık ki, ekonomistler durumun bir yıl veya daha fazla sürmesini bekliyorlar.

Kesin etki, faiz oranları yükseldikçe borcun ne ölçüde yeniden değerlendiğine bağlıdır. Amerikalı ev sahiplerinin büyük çoğunluğunun 30 yıllık sabit oranlı ipoteği var. Bu cömert finansman, onları yavaşlayan ücret artışı ve artan faiz oranlarının bir kıskaç kombinasyonuna karşı koruyacaktır. Yine de, döner kredi kartı bakiyeleri ve özel öğrenci kredileri dahil olmak üzere diğer borç türlerine sahip tüketiciler sıkıntıyı hissedecektir.

Birçok şirket, sabit ve değişken oranlı borcun bir kombinasyonunu taşır, bu da bir şekilde izole olacakları anlamına gelir. Ancak borç vadeleri ipoteklerden çok daha kısa olma eğilimindedir. Sabit faizli şirket borçlarının çoğu 2024’te devredecek. Yeniden finanse etmeye hazırlanan şirketler tedirgin oluyor. Bir yatırım bankası olan Jefferies’den Raphael Bejarano, birçok şirket saymanının geçen yıl borç vermenin zorluğundan korktuğuna dikkat çekiyor. “Birçoğu 2024’teki büyük vadelerine bakıyor ve bu borcun bir kısmını biraz daha erken, hatta daha yüksek oranlarda ödemeye çalışıyor” diyor. Asıl korktukları şey borçlarını ödeyememek.

En çok maruz kalan şirketler arasında, çoğu yakın zamanda özel sermaye baronları tarafından devralındı. Holding şirketlerinin kendi şirketlerine kullandırdıkları bireysel kredi kredileri genellikle değişken oranlara sahiptir. 2008’deki son büyük kredi döngüsü sırasında, birçok özel sermaye şirketi, çoğu banka olan borç verenlerle müzakere ederek aşırı kaldıraçlı satın almaları sürdürmeyi başardı. Bu sefer, birçoğu aynı zamanda ağır özel sermaye ekipleri çalıştıran ve aşırı kaldıraçlı şirketleri devralmaktan fazlasıyla mutlu olacak özel borç verenlerle karşı karşıya gelecekler. Olabileceklerin bir işareti olarak, 16 Mayıs kkrDev bir özel varlık şirketi, 2018’de 10 milyar dolar değerlemeyle 3,5 milyar dolar yatırım yaptığı holding şirketi Envision Healthcare’in iflas etmesine ve borç verenlerin eline geçmesine izin verdi.

Bu manzaraya bakıldığında, faiz oranlarının bir süredir yüksek olduğunu, ABD ekonomisinin oldukça iyi ilerlediğini ve banka iflaslarının bile ölümcül olmaktan çok bir yara olduğunu görmek güven verici. Ancak tüm bunlar farklı bir bağlamda gerçekleşti. Söz konusu sermayenin yüksek getirisi söz konusu olduğunda, yüksek bir sermaye maliyetini yutmak çok daha kolaydır. Ve bu çok daha uzun süre böyle olmayacak. ■