Abir yatırımcıya sor ticari gayrimenkulün görünümünü açıklamak için renkli bir yanıt alacaksınız. Bir yatırım fonu olan Polpo’dan Daniel McNamara, “Ofis bir çöp tenekesi ateşi” diyor. Mağazaları ve depoları içeren daha geniş pazara ilişkin görüşü sadece biraz daha az kasvetli: “Gerçekten mükemmel bir fırtına.” Bir yatırım şirketi olan Waterfall Asset Management’tan Tom Capasse, San Francisco ve Seattle gibi teknoloji balonunun patladığı yerleri “ofis cehennemi” olarak adlandırdı.

Tarayıcınız öğeyi desteklemiyor

Hoş olmayan olayların bir kombinasyonu, bu mükemmel cehennem ateş fırtınasını yarattı. Alışveriş yapanları alışveriş merkezlerinden ve evden çalışanlardan uzaklaştıran covid-19’un kalıcı etkisi, alışveriş merkezlerinin ve ofislerin değerini baltaladı; tüm gayrimenkul değerlemeleri, ev sahibi harcamalarını artıran yüksek faiz oranlarıyla baltalanıyor. Bu sıkıntılara, son dönemdeki bankacılık kargaşası ve işçilerin işten çıkarıldığı ve eski işverenlerinin küçüldüğü bir durgunluk korkusu eklendi.

Durum, iç içe geçmiş iki büyük Amerikan endüstrisi için sorun teşkil ediyor. Birincisi, ev sahiplerinin sahip oldukları -rahatsız edici derecede boş ve tekrar doldurulması pek mümkün olmayan- ofis binalarının ödediklerinin yalnızca yarısı değerinde olabileceği fikriyle boğuştuğu gayrimenkul. İkincisi finansörleridir. Bir varlık yöneticisi olan Brookfield, kısa bir süre önce Los Angeles’taki iki büyük ofis kulesinin anahtarlarını kendilerine borçlu olduğu 784 milyon dolarlık krediyi yeniden finanse etmek yerine teslim etmenin daha iyi olduğuna karar verdiğinde, bu, iki büyük banka olan Citigroup ve Morgan Stanley’in anahtarlarını aldı. .

Hiçbir ticari emlak sektörü yalıtılmış görünmüyor. McNamara, “Depolamada bile, Amazon gibi şirketlerin çok fazla harcama yaptıklarını ve çok fazla üretim yaptıklarını kabul ettiklerini gördünüz,” diyor. Ancak asıl endişe, Amerika’daki toplam ticari gayrimenkulün (ve borçlarının) yaklaşık dörtte birini oluşturan ofis alanıdır, çünkü “döngüsel bir sorun değildir.”

En iyi ofisler dışında tüm ofislerde boşluk oranları arttı. Ev sahipleri titiz kiracıları cezbetmek için cömert teşvikler sunar. San Francisco’da ofislerin %29’dan fazlası boş, bu da pandemi öncesi düzeyin yaklaşık sekiz katı. Amerika genelinde boşluk oranlarında en büyük artışın görüldüğü şehirdeki kira istemek, 2019’a göre %15 düştü. Kısmen emlak vergileri nedeniyle bu binaların işletme maliyetleri yüksek olabileceğinden, kira veya doluluk oranlarındaki küçük bir düşüş bile bir binayı kayba dönüştürmek.

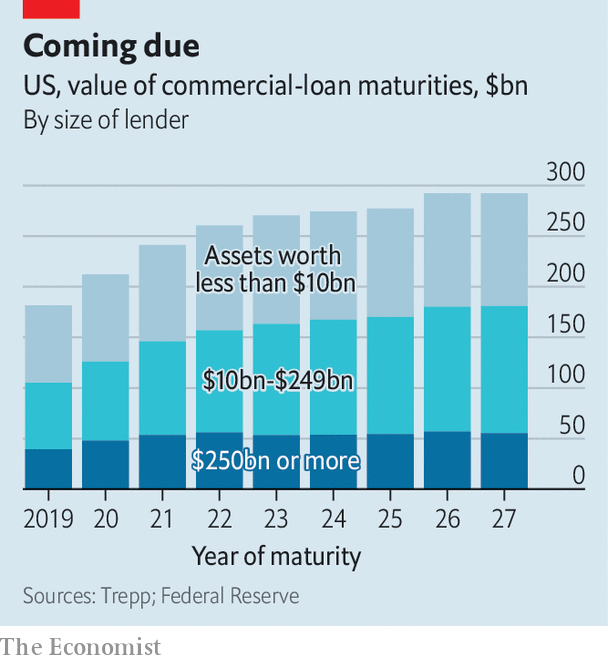

Bazı sahipler bu mülkleri elinde tutamayabilir veya elinde tutmak istemeyebilir. Kredilerini yenileyemezlerse aciz kalabilirler. Bir araştırma şirketi olan Moody’s Analytics’ten Kevin Fagan’a göre, Amerika’daki her türden borç verenin ödenmemiş ticari gayrimenkul borcunun yaklaşık %15’i bu yıl vadesi doluyor. Bunların yaklaşık %40’ının yeniden finanse etmekte zorluk çekebileceğini düşünüyor. Söz konusu binaların değeri açıkça kredi değerinden daha düşükse, ev sahipleri isteksiz olabilir. Capasse, “büyük sponsorların kredilerin sona ermesinden bir yıl önce bile anahtarları önleyici olarak iade ettiği” örnekleri olduğunu belirtiyor.

2022’nin sonunda ticari gayrimenkul sektörünün yatırımcılara ve finans kurumlarına 5,6 milyar dolar borcu vardı. Bir veri sağlayıcı olan Trepp’e göre, bu meblağın yarısı bankalara yönelikti. Brookfield ve onun büyüklüğündeki fonların büyük kurumları geri ödemesi gerekebilir, ancak büyük çoğunluk, Silikon Vadisi Bankası’nın çöküşünden sonra zaten ciddi baskı altında olan, 250 milyar dolardan az varlığa sahip borç verenlerin insafına kalmış durumda.

Tehlike, bankaların çok avantajlı fiyatlarla satmaları gereken birçok ofise sahip olmalarıdır. 2007-09 küresel mali krizinin anılarını geri getirecek. Ancak tarihin tekerrür etmeyeceğine inanmak için nedenler var. İlk olarak, ticari gayrimenkul, sorunların geçen sefer ortaya çıktığı konut gayrimenkulünün zar zor yarısı kadardır. İkincisi, gevşek borç verme, bankaların mali krizden önceki bir evin değerinin %100’üne kadar ipotek vermesini sağladı. Öte yandan ticari emlak kredisi verenler, bir borçluya maksimum %75’lik bir ipotek sunuyor, bu da bankaların zarar etmesi için fiyatların çok daha fazla düşmesi gerektiği anlamına geliyor.

En kötü durum senaryosunun bile sınırlı bir etkisi olacaktır. Küçük bankalara borçlu olunan 2,2 milyar dolarlık ticari emlak kredisinin yaklaşık dörtte biri ofis kredileridir. Ev sahiplerinin bu kredilerin yarısını, yani toplamda 280 milyar doları geri verdiğini hayal edin. Bankalar, varlıkları yüksek indirimlerle (diyelim ki üç yıl önceki değerlerinin üçte biri) satarak kredilerin değerinin yalnızca yarısını kurtarabilseydi, 140 milyar dolarlık zarara uğrarlardı. Bu, küçük bankaların sahip olduğu sermayenin sadece %10’unu temsil ediyor. Ancak darbe eşit olmayan bir şekilde dağıtılacak ve belirli kurumları tehlikeye atabilecektir.

ofis kıyamet

Geriye kimsenin çalışmak istemediği binalara ne olacağı sorusu kalıyor. Birçok ofisin şimdiden yenilenmeye ihtiyacı var. Malzeme ve işçilik kıtlığı ve dünya çapında binaları daha yeşil hale getirmeyi amaçlayan yeni yasalar nedeniyle inşaat maliyetleri fahiş. Örneğin, İngiltere ve Galler’deki enerji verimliliği kuralları, ev sahipleri binaları yükseltmedikçe, 1 Nisan’dan itibaren Londra’daki 12 binadan birinin kiralanmasını yasa dışı kılacak.

Bir gayrimenkul yatırım platformu olan Cadre’den Ryan Williams iki yol düşünüyor. İlki, “bankaların varlıkları devraldığı ve büyük bir indirimle sattığı temel bir yeniden değerleme”. Bu, yeni alıcıların binaları daha düşük doluluk oranlarına uygun olacak şekilde uyarlamasına, modernize etmesine veya bakımını yapmasına izin verebilir. İkincisinde, yerel seçilmiş yetkililer müdahale eder: “Bu, halkın çıkarına değil. [many cities] alt düzey ofis binalarından oluşan bir sokağın tamamının çürüdüğünü görün, böylece hükümetler yenileme veya dönüştürme için teşvikler sunmaya başlayabilir. Bazı yerlerde, bu tür bir uyarlama zaten devam ediyor. pencerelerden dışarı bak EkonomistWashington’da ve hafta içi her gün bir avuç müteahhit, bir zamanlar Barış Gönüllülerinin bulunduğu bir ofis olan eski Vanguard Building’i pırıl pırıl yeni apartmanlardan oluşan bir bloğa dönüştürmekle meşgul. ■

Ekonomi, finans ve piyasalardaki en büyük hikayelerin daha uzman analizi için, haftalık abonelere özel haber bültenimiz Money Talks’a kaydolun.