“Galmak Doğu Olumsuz 20 Mart’ta bir analist, Yunanistan merkez bankası başkanının yatırımcılara ülkesinin bankalarının geçtiğimiz hafta sonu Credit Suisse’in iflas etmesinden zarar görmeyeceğine dair güvence vermesinin ardından, bir analist “İsviçre,” dedi. Yatırımcılar, kargaşanın avro bölgesi borç verenlerini etkileyeceğinden korkuyor. Hisse senedi fiyatları 9 Mart’tan bu yana düştü ve hala değişken.

Tarayıcınız öğeyi desteklemiyor

Bu bir hayal kırıklığı. 2007-09 küresel mali krizi ve hemen ardından gelen ülke borç krizleri tarafından vurulduktan sonra, avro bölgesindeki büyük bankalar Avrupa Merkez Bankası’nın denetimi altına alındı (AMB). Kurallar sertleştikçe ve iflas eden varlıklar boşaldıkça, bankalar sıkıcı ama daha esnek hale geldi. Şu andan itibaren, “piyasa bilançoları birbiri ardına gözden geçiriyor gibi görünüyor”, bir hareket ettiriciyi endişelendiriyor. Üç risk öne çıkıyor.

En acil olanı, likiditenin sıkılaştırılmasıdır. Eylül ayında, Avrupa bankalarının elindeki likit varlıklar, düzenleyicilerin kritik bir ayda mevduat çıkışını gerektireceğini varsaydıklarının %150’sinin oldukça üzerindeydi. Ancak Silikon Vadisi Bankası ve Credit Suisse’den mevduatların çekilme hızı, bu tür varsayımların çok pembe olduğunu gösteriyor. Avrupa bankalarının mevduatlarının doğası hakkında açıkladıkları verilerin Amerika Birleşik Devletleri’ndekinden daha az ayrıntılı olması, bazı yatırımcıların en kötüsünü beklemesine yol açıyor.

Neyse ki, mevduatın büyük bir kısmı, çoğu sigortalı olan hane halklarında tutulmaktadır. İsviçreli aile ofisleri veya Silikon Vadisi girişimleri gibi bir grup taklitçiden ziyade geniş bir şirket yelpazesine ait olma eğiliminde olmayanlar. Avrupa ayrıca Sam Amca’nınkiyle aynı derinlikte ve erişim kolaylığında para piyasalarından yoksundur, bu nedenle banka hesaplarına çok az likit ve kazançlı alternatif vardır. Bu nedenle, çekilen kurumsal vadesiz mevduatların çoğu – yazdan bu yana yaklaşık 300 milyar avro (325 milyar $) – daha yüksek getiri sunan daha az esnek hesaplarda “vadeli” mevduat olarak bankalara yeniden sokuluyor.

Avrupa bankaları için ikinci bir tehdit, varlıkların bozulmasıdır. Burada da tehlike yönetilebilir görünüyor. Tahviller gibi, bankaların defterlerindeki mevcut kredilerin değeri, faiz oranları yükseldiğinde azalır. Ancak Avrupa’daki düzenleyiciler, büyük ve küçük bankaları bu riske karşı koruma satın almaya zorladı.

Üçüncüsü, borçluların borçlarını ödememeleridir. Yatırımcılar özellikle ticari mülk sahiplerine verilen kredi konusunda endişeli. Ev sahiplerinin borçlarını ödemek için daha fazla ödeme yapmak zorunda kaldığı bir dönemde, yükselen faiz oranları ve kötüleşen ekonomik beklentiler fiyatlar ve kiralar üzerinde baskı oluşturuyor. Tasarruf lütfu, Avrupa bankalarının ABD bankalarına göre ticari gayrimenkullere daha az maruz kalmasıdır.

Ekonomi durgunlaştıkça, daha geniş bir kredi yelpazesi bozulabilir. Ancak bankaların artık kayıpları karşılamak için yeterli sermaye rezervleri var. 2015 ile Eylül 2022 arasında, bankaların Tier 1 sermaye fonlamasındaki payı, risk ağırlıklı varlıklarının %12,7’sinden %14,7’sine yükseldi ve bu, düzenleyiciler tarafından zorunlu kılınan %10,7 eşiğinin çok üzerinde. Bazıları, covid-19 sırasında kredi kayıpları için karşılıklar oluşturdu ve bu karşılıklar, daha fazla zararı karşılamak için yeniden tahsis edilebilir. İşletme kredilerinin bir kısmı da devlet güvencesi altındadır.

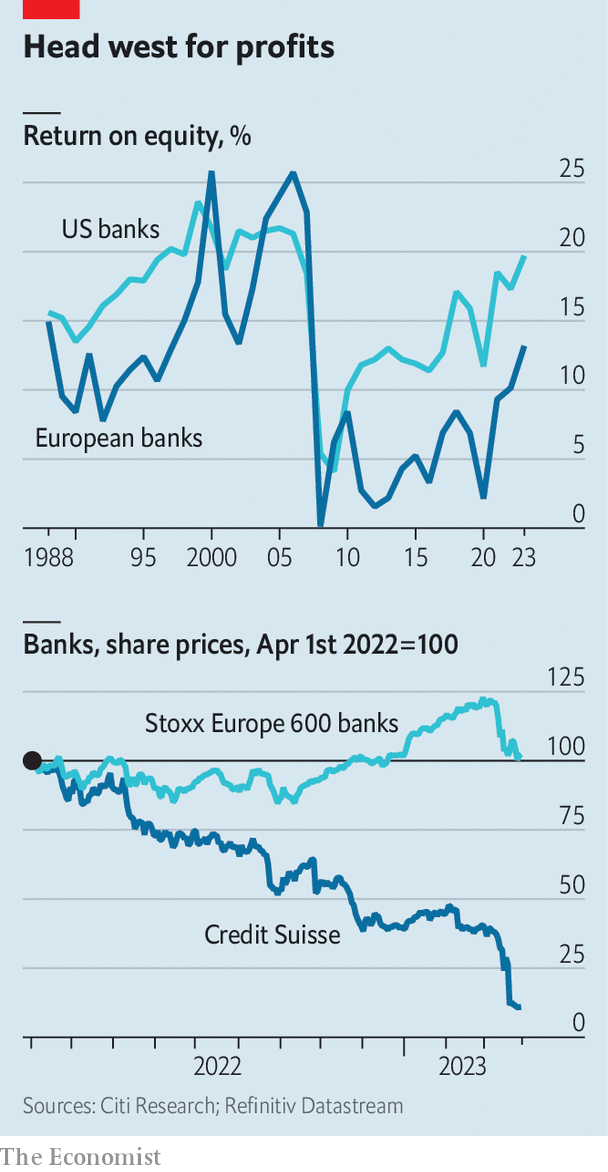

Bu, avro bölgesi bankalarını acı verici derecede tanıdık bir sorunla karşı karşıya bırakıyor: çok az para kazanıyorlar. Bir yığın değersiz varlık, düşük faiz oranları, cansız ekonomik büyüme ve daha sıkı kuralların hem kar marjlarını hem de geliri sınırladığı 2010’lardan beri bu sorun onların peşini bırakmadı. 2022’de, artan oranlar banka kazançlarını artırdığından işler nihayet düzeliyor gibi görünüyordu. O yıl, sektör 14 yıl sonra ilk kez çift haneli özkaynak kârlılığını açıkladı.

Ama o para dolu hayaller solup gidiyor. Bunun bir nedeni, merkez bankacıları bankacılığın kırılganlığına ve yavaşlayan ekonomiye uyum sağladıkça, oranların birkaç hafta önce beklenenden daha erken ve daha düşük olması muhtemeldir. Bu banka gelirlerini düşürür. Aynı zamanda finansman maliyetlerinin de artması bekleniyor. Mevduat sahipleri daha iyi getiri peşinde koşar ve bu da bankaları daha katı ödüller sunmaya zorlar. Bu arada, bankaların ek Tier 1 tahvillerindeki yatırımcılar, bazıları yıl boyunca silindikten sonra daha yüksek primler talep edecek. ubsCredit Suisse’in satın alınması

Bu baskılar, tıpkı diğer maliyetlerin banka karlarını baskılamakla tehdit etmesi gibi, net faiz marjlarını da baskılayacaktır. Genel banka ücretlerinin %60’ını oluşturan maaşlar henüz enflasyonu tam olarak yakalamadı. Bankaların mevduat sigortası için ödediği primler de muhtemelen artacaktır. JPBir banka olan Morgan Chase, bu tür maliyetlerin tek başına maddi öz sermaye getirilerini yüzde bir puan azaltabileceğini tahmin ediyor. Denetim otoriteleri ayrıca, kurumların dijital bankacılık ve sosyal medyanın kolaylaştırdığı hızlı banka hücumlarına dayanabilmesini sağlamak için kuralları sıkılaştırabilir.

Sonuç olarak, %10 veya daha az öz sermaye getirisi muhtemelen Avrupa bankacılığının geleceğidir. Bu dünyanın sonu değil. Başka bir banka olan Citigroup’tan Ronit Ghose, bu tür getirilerin bankaların bilançolarını yılda %2-3 oranında büyütmeye yettiğini, bunun da müşterilerin kredilerin yakın zamanda tayınlanmasını beklememeleri gerektiği anlamına geldiğini söylüyor. Dijital bankacılık gibi temel hizmetler yatırımdan mahrum bırakılmamalıdır. Hissedarlar için, bir kamu hizmetine yatırım yapmak gibi olacak: iyi temettüler, ancak çok az eylem.

Dezavantajı ise, yeni kurulan şirketler gibi daha müstehcen işletmelerin fon bulmak için başka yerlere bakmak zorunda kalması ve riski finansal sistemin daha karanlık köşelerine itmesi. Büyük getiriler bekleyen bahisçiler hayal kırıklığına uğrayacaktır. Sonunda iyi ya da kötü sıkılmaktan kaçınmak için, yatırımcılar gölete bakmaya devam edebilirler. ■

Ekonomi, finans ve piyasalardaki en büyük hikayelerin daha uzman analizi için, haftalık abonelere özel haber bültenimiz Money Talks’a kaydolun.